ترازنامه

یکی از ابزارهای بسیار مهم که توسط مدیران، سرمایه گذاران، تحلیل گران و ضابطان قانونی کسب و کارها و شرکت های مختلف مورد استفاده قرار میگیرد ترازنامه یا بیلان (به انگلیسی Balance Sheet) میباشد. با استفاده از این صورت مالی خاص میتوان از وضعیت مالی کلی یک شرکت در یک زمان معین باخبر شد. شاید شما به عنوان یکی از افراد فوق بخواهید بدانید که آیا یک شرکت ارزش خالص مثبتی دارد؟ شاید لازم باشد بدانید که آیا یک کسب و کار به اندازه ی کافی پول و دارایی برای کاور کردن ملزوماتش دارد؟ آیا یک شرکت در مقایسه با همتایانش بدهی قابل توجهی دارد؟ در این صورت بایستی حتما در مورد ترازنامه و پارامترهای مربوط به آن آگاهی داشته باشید چرا که میتوان از این طریق با یک نگاه اطلاعات مهمی را دربارهی داراییها و بدهی های شرکت به دست آورد.

اطلاعات مهمی که ترازنامه در اختیار ما قرار می دهد

ترازنامه در حسابداری وضعیت مالی یک شرکت را بررسی می کند. این گزارش شامل دارایی ها، بدهی ها و و درآمد سهامداران در یک زمان معین می باشد. با استفاده از ترازنامه میتوان نرخ بازدهی سرمایه ی سرمایهگذاران یک شرکت را محاسبه کرد و همچنین ساختار سرمایه ی شرکت را ارزیابی نمود. به طور خلاصه ترازنامه یک صورت مالی است که به مخاطبان داخلی و خارجی یک نهاد نشان میدهد که یک شرکت چه مقدار دارایی و چه مقدار بدهی دارد. استفاده همزمان از ترازنامه و سایر صورتهای مالی مهم میتواند یک ارزیابی بنیادی از وضعیت شرکت را اراِئه بدهد.

مبنای نگارش ترازنامه و روش کارکرد آن در حسابداری

همان طور که اشاره کردیم ترازنامه یک بررسی اجمالی از شرایط مالی یک شرکت در یک زمان مشخص است. این صورت مالی خاص نمیتواند به تنهایی دیدگاهی در مورد روند کلی که در بازهی زمانی طولانی تری مطرح است را به دست دهد و برای این منظور بایستی ترازنامه ی یک دورهی مشخص -مثلا یک سال مالی خاص- را با دوره های قبل مقایسه کرد.

سرمایه گذاران یک کمپانی می توانند با استفاده از نسبتهایی که میتوان از ترازنامه به دست آورد، دیدگاهی در مورد شرایط مالی آن کمپانی بگیرند. به عنوان مثال میتوان به نسبت بدهی به حقوق صاحبان سهام و نسبت اسید-تست اشاره کرد. صورت حساب درآمد و صورتحساب جریان مالی در کنار هر یادداشت یا الحاقیه دیگری که به ترازنامه ارجاع داده میشود نیز یک محتوای ارزشمند برای ارزیابی وضعیت مالی میباشد.

نکتهی بسیار مهم در نوشتن یک ترازنامه پایبند بودن به معادله اصلی حسابداری است:

سود سهامداران + بدهی = دارایی

این معادله گویای این حقیقت است که پولی که شرکت بابت داشتن دارایی هایش میپردازد یا از طریق قرض یا از طریق سهامداران تامین میشود. بهتر است این موضوع را با یک مثال روشن تر کنم. اگر شرکتی یک وام 100 میلیون تومانی از بانک بگیرد دارایی و همچنین بدهی اش به همان اندازه افزایش مییابد و این معادله دوباره برقرار میشود یا مثلا اگر مدیر عامل شرکت تصمیم بگیرد که طی یک حرکت انتحاری J به اندازه نصف ارزش شرکت یعنی مثلا 800 میلیون تومان از طریق سهامداران تامین کند این مبلغ هم به دارایی شرکت (سمت چپ معادله) و هم به درآمد سهامداران (سمت راست معادله) اضافه میشود چرا که تمام درآمد خالصی که شرکت به دست میآورد –یعنی درآمد منهای هزینه- بایستی به حساب صاحبان سرمایه واریز شود. لازم به ذکر است که درآمدی که در اینجا در موردش صحبت میکنیم میتاند به صورت پول، سرمایه گذاری، اضافه شدن به اموال شرکت یا موارد دیگری باشد.

| نکته مهم: ترازنامه یک بیزنس بایستی با ترازنامه بیزنس های دیگری که در همان صنعت مشغول به فعالیت هستند مقایسه شوند چرا که رویه مالی هر صنعت خاص و مشخص است و از این طریق میتوان میزان موفقیت بیزنس های موجود در آن را با یکدیگر مقایسه کرد. |

نکات ضروری استفاده از ترازنامه

همانطور که قبلا اشاره کردیم هر فرد میتواند اطلاعات مربوط به داراییها، بدهیها و درآمد سرمایه گذاران را از طریق ترازنامه به دست بیاورد که تمام این موارد باید نهایتا از طریق معادله ی اصلی حسابداری با هم تراز شوند. اصلا به همین دلیل است که اسم این صورت مالی را ترازنامه گذاشته اند! بنابراین اگر این معادله در سرتاسر ترازنامه برقرار نباشد حتما نشان دهنده ی این است که با یک مشکل (دیتای نادرست یا جابه جا شده، اشتباه در لیست دارایی ها یا محاسبات نادرست و …) مواجه هستیم.

هر دسته بندی در ترازنامه از حساب های کوچکتری تشکیل شده است که ریز جزئیات امور مالی شرکت را توضیح میدهند. این حساب ها برای صنایع مختلف متفاوت اند، تا جایی که اصطلاحات یکسان هم میتوانند با توجه به ذات و طبیعت خاص بیزنس حاکی از مفاهیم متفاوتی باشند. با این حال تعدادی اجزای خاص و مشترک در این ترازنامه ها وجود دارد که به درد همه میخورد.

اجزای اصلی و فرعی ترازنامه

داراییها

حساب هایی که در این قسمت وجود دارند بر اساس میزان نرخ شناوری شان از بالا به پایین چیده میشوند. یعنی هرچقدر آن دارایی راحت تر تبدیل به پول نقد شود زودتر از سایر موارد در قسمت داراییها به آن اشاره میشود. همچنین اطلاعت این بخش در دو قسمت مختلف دارایی های جاری (دارایی هایی که میتوان طی مدت یک سال یا کمتر به پول تبدیل شوند) و دارایی های غیر جاری یا دارایی های طولانی مدت قرار میگیرند. دارایی های جاری شامل نقدینگی، سهام و اوراق بهادار، موجودی کالا و حساب های پرداخت شده میباشد و برای دارایی های غیر جاری میتوان مواردی مثل داراییهای ثابت، مبالغ سرمایه گذاری شده و داراییهای نامشهود را مثال زد.

بدهیها

به هرپولی که یک شرکت به نهادها یا افراد خارج از سازمان بدهکار است بدهی گفته میشود. همانند دارایی ها، بدهی ها هم به دو دسته ی جاری و غیر جاری تقسیم بندی میشوند. برای بدهی های جاری میتوان موارد زیر را مثال زد:

- بخشی از یک بدهی بلند مدت که باید طی سال آینده پرداخت شود

- بدهی بانکی

- سود پرداختی شرکت

- درآمدهای پرداختی شرکت

- پیش پرداخت مشتریان

و بدهی های غیرجاری نیز شامل مواردی از این قبیل هستند:

- بدهی های طولانی مدت

- بدهی صندوق بازنشستگی کارکنان شرکت

- مالیات معوقه یعنی مالیاتی که محاسبه شده است اما تا یکسال آینده لازم نیست پرداخت شود

درآمد سرمایه گذاران

این بخش شامل هر پولی است که بایستی به صاحبان اصلی و سرمایه گذاران شرکت پرداخت شود. نام دیگر آن دارایی خالص است چرا که بر اساس معادله اصلی حسابداری برابر است با دارایی های شرکت منهای مبالغ بدهی شرکت. سود انباشته مورد دیگری است که در این دسته بندی قرار میگیرد. سود انباشته به آن درآمد خالصی گفته میشود که که دوباره در بیزنس سرمایه گذاری میشود یا برای پرداخت بدهی مورد استفاده قرار میگیرد.

محدودیت های ترازنامه را بهتر بشناسیم

از آنجایی که داده های ترازنامه مربوط به یک زمان خاص می باشند تنها می توان برای مقایسه با یک زمان مشخص در گذشته از آن استفاده کرد و این مسئله باعث میشود ترازنامه جزو صورت های مالی دینامیک به حساب نیاید. همچنین سیستم های حسابداری مختلف و روش های متنوعی که برای محاسبه مواردی مانند استهلاک سرمایه و فهرست اموال وجود دارد، باعث میشود که مدیران در برخی موارد بتوانند با اعداد بازی کنند و ظاهر بهتری برای بیزنس خود ایجاد کنند.

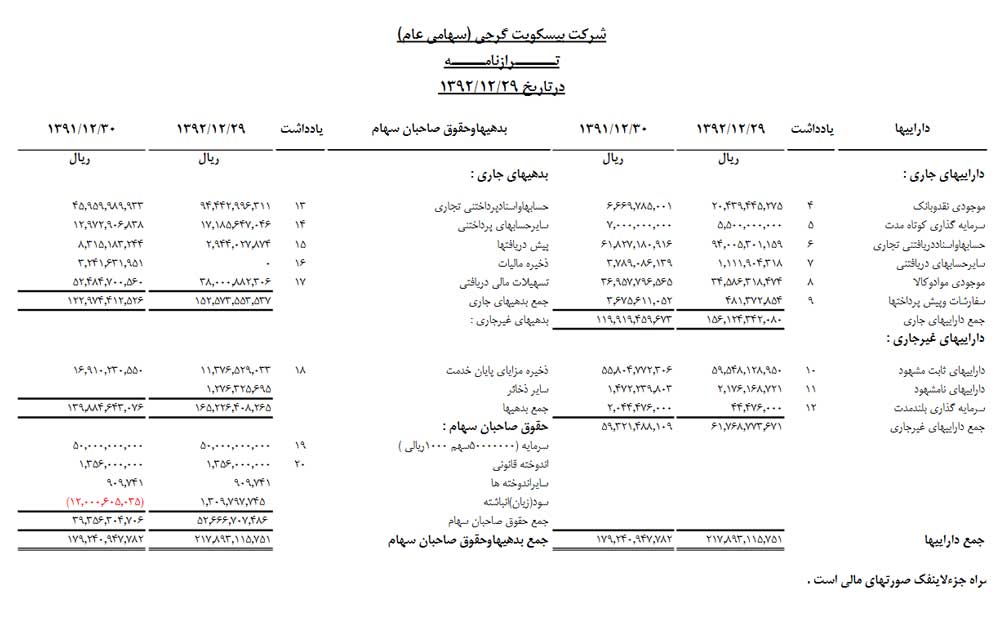

نمونه ترازنامه یک شرکت صنایع خوراکی و اجزای خاص آن

در شکل زیر ترازنامه شرکت بیسکوئیت گرجی در تاریخ 29/12/1392 را مشاهده میکنید. موارد ثبت شده در ستون های دارایی، بدهی و حقوق صاحبان سهام اطلاعات مهمی را در مورد این صنعت خاص در اختیار ما قرار میدهند.